شھد العقد السابع من القرن الماضي العدید من التحولات في القطاع المصرفي المصري، ففي

20 دیسمبر 1960 ،

صدر قرار رئیس الجمھوریة رقم 2337 لسنة 1960 والذي وضع النظام

الأساسي للبنك الأھلي المصري باعتباره مؤسسة عامة ذات شخصیة اعتباریة مستقلة تقوم

بجمیع الأعمال المصرفیة،

كما انفرد البنك الأھلي المصري بتقدیم العدید من الخدمات المصرفیة

الجدیدة، ففي عام 1964 ،

كما بدأ البنك الأھلي المصري في دراسة أنظمة شھادات الادخار

والاستثمار، وفي ینایر 1965 تم استحداث نظام شھادات الاستثمار لأول مرة في مصر، وبموجب

قانون رقم (8 (لسنة 1965 الصادر عن رئیس الجمھوریة في 31 مارس 1965 ،

كما عھد للبنك بإصدارھا– نیابة عن وزارة المالیة – للمساھمة في دعم الوعي الادخاري لدى المصریین،

وتمویل خطة التنمیة بشروط تحددھا وزارة الاقتصاد والتجارة الخارجیة بناءا على عرض مجلس

إدارة البنك الأھلي المصري في حینھا.

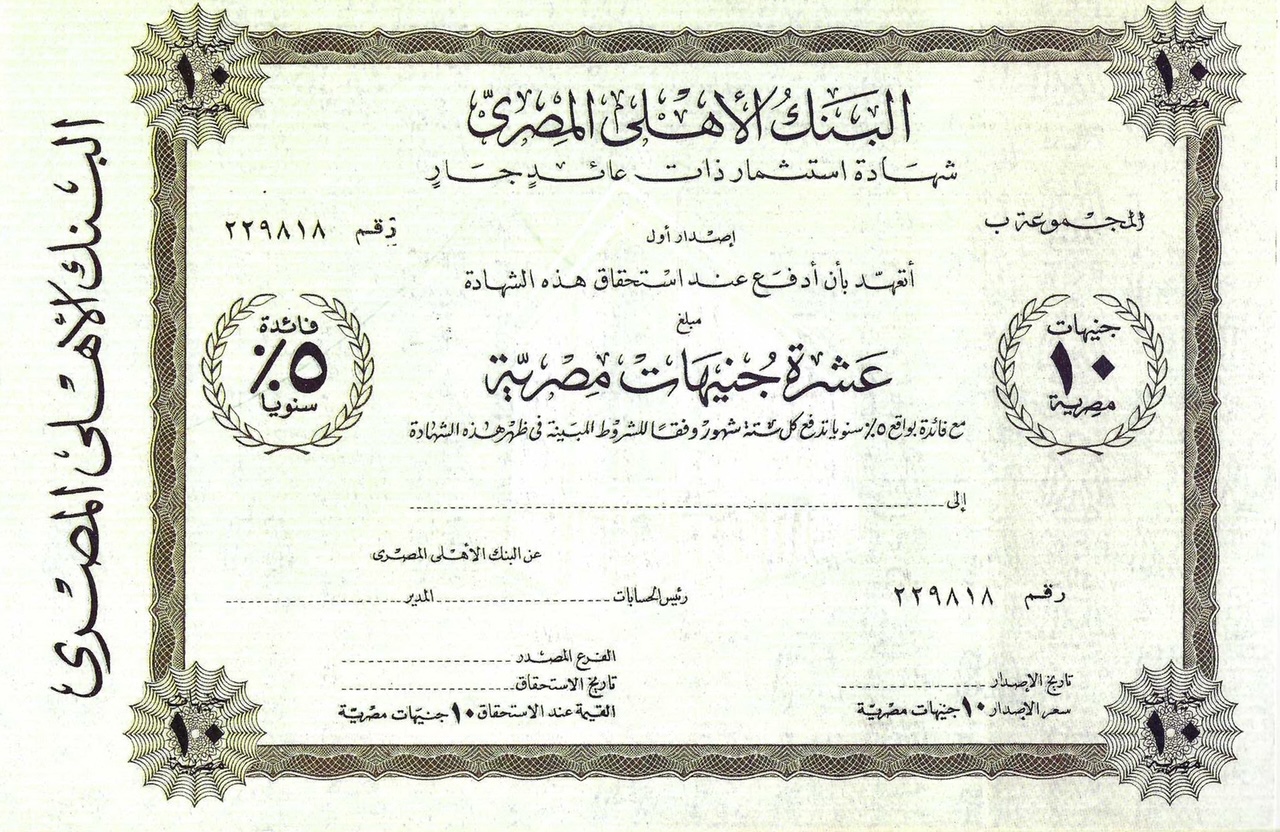

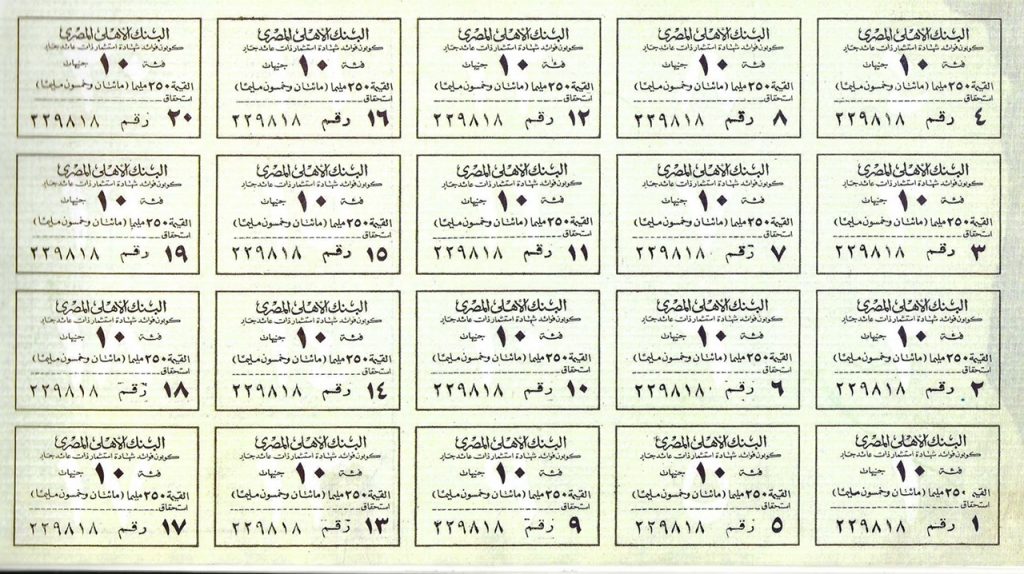

كما استمر البنك منذ ذلك التاریخ في اصدار شھادات الاستثمار نیابة عن وزارة المالیة، والتي

بدأھا البنك عام 1965بنوعین،

الأول ھو شھادات المجموعة (أ) ذات القیمة المتزایدة التي تتزاید

قیمتھا كل ستة أشھر لتصل بعد انتھاء مدتھا الى قیمة تراكمیة یستردھا العمیل حسب النسبة

التراكمیة المعلنة في توقیت الشراء،

والنوع الثاني ھو شھادات المجموعة(ب) وھي الشھادات

ذات العائد الجاري والتي تسترد بكامل قیمتھا الاسمیة عند تاریخ الاستحقاق، مع تمتعھا بعائد

دوري حسب سعر العائد المعلن أیضا وقت الشراء.

كما حقق ھذا الوعاء الادخاري الجدید – في ذلك الوقت –نجاحا ملحوظا حیث أقبل الجمھور

على شرائھ بشكل كبیر نظرا للمزایا العدیدة التي یتضمنھا ومنھا ارتفاع نسبة العائد والذي كان

یعد ھو الأعلى في السوق المصرفیة في تلك الفترة.

وكنتیجة للإقبال الكبیر من الجمھور على شھادات الاستثمار بمجموعتیھا (أ) و(ب)،

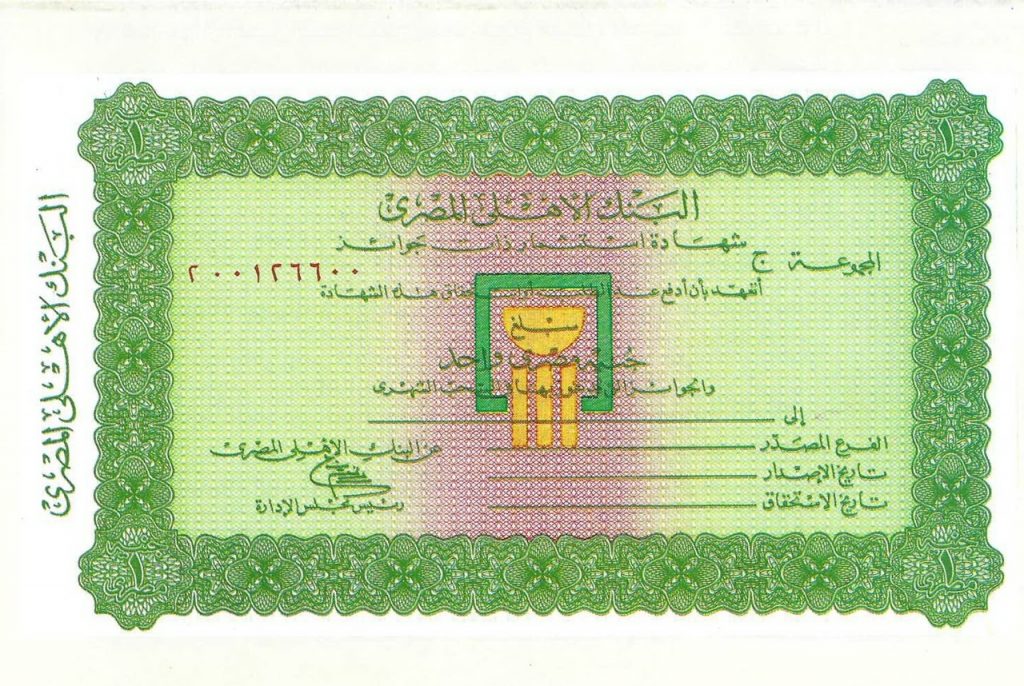

كما صدر قرار وزیر الاقتصاد والتجارة الخارجیة في 10 مایو 1967 بإصدار شھادات الاستثمار

المجموعة (ج) ذات الجوائز،

كما كان الغرض الرئیسي من إصدارھا ھو التیسیر على صغار

المدخرین حیث كانت فئاتھا تبدأ -في حینھ- من جنیھ واحد فقط ویمكن استرداد كامل قیمتھا في

أي وقت بعد شرائھا،

كما یتاح لحاملھا الدخول في سحوباتھا الدوریة المختلفة ویمكنھ الفوز بجوائز

مالیة متنوعة.

كما كان رصید صافي مبیعات الشھادات بأنواعھا (أ، ب، ج) الذي تم تسجیلھ في دیسمبر 1972

خیر دلیل على مدى اقبال الشعب المصري على ھذا الوعاء الادخاري الحیوي في ذلك التوقیت،

كما وصل صافي المبیعات الى حوالي 155 ملیون جنیھ وھو ما یعد طفرة في تلك الفترة تعكس

نجاح الوعاء الادخاري في تحقیق أھدافھ،

كما بلغ صافي المبیعات أكثر من435 ملیار

جنیھ بنھایة دیسمبر 2020

وفي 26 یونیو1980 صدر القانون رقم 119 لسنة 1980 بشأن انشاء بنك

الاستثمار القومي،

كما أصبح البنك الأھلي المصري یصدر شھادات الاستثمار نیابة عن بنك

الاستثمار القومي وھو الدور الذي اضطلع بھ البنك الأھلي المصري حتى الان.

كما شھدت السنوات الاخیرة – مع نجاح برنامج الاصلاح الاقتصادي –

كما ان التنوع في ادوات الدین الحكومي من اذون خزانة وسندات حكومیة وطروحات دولیة مع اقبال من جانب المستثمرین

المحلیین والدولیین على الاستثمار في ھذه الادوات.

كما شھد الاصلاح المصرفي منذ بدایتھ عام ٢٠٠٤ وحتى الان – والذي تضمن مؤخرا صدور

القانون رقم 194 لسنة 2020 ،

الخاص بالبنك المركزي والجھاز المصرفي – تطورات عدیدة

واكبت المتغیرات العالمیة وتم استحداث منتجات مصرفیة وآلیات عمل واجراءات رقابیة زادت من

ثقة المودعین والمؤسسات المالیة الدولیة

وذلك في ظل انتظام منظومة العمل المصرفي واقبال

المودعین على الجنیھ المصري كمخزن قیمة بالأوعیة الادخاریة المتعددة لیبلغ مجموع الودائع

بالجھاز المصرفي الان ما یقارب خمسة تریلیون جنیھ مصري.

وكما ان دور الرائد للبنك الأھلي المصري في توفیر أوعیة ادخاریة تناسب احتیاجات كافة

فئات المجتمع وخاصة صغار المدخرین،

كما یستمر البنك الأھلي المصري الآن في إصدار شھادات

الاستثمار بأنواعھا الثلاثة أ، ب، ج وذلك كوعاء ادخاري ضمن باقة الأوعیة الادخاریة التي

یصدرھا البنك للأفراد تدعیما للشمول المالي حیث تبلغ مدة شھادات (أ) ذات العائد التراكمي عشر

سنوات بواقع ٩،٥ ٪سنویا ،

بینما تتنوع مدة شھادات (ب) ذات العائد الدوري الممنوح بین سنة

بعائد سنوي ٦ ، ٪سنتین بعائد سنوي ٦،٥ ، ٪ثلاث سنوات بعائد سنوي ٩ ، ٪علما بان الاوعیة

الادخاریة للأفراد التي تقل مدتھا عن ثلاث سنوات تخضع لنسبة احتیاطي قانوني بواقع ١٤ ٪وفقا

وتعلیمات البنك المركزي المصري مما یترتب علیھ فرق في العائد ما بین الفترات المختلفة لشھادات

الاستثمار (ب) الجدیدة،

كما تبلغ مدة شھادات(ج) ذات الجوائز عشرون سنة، ویعفى العملاء

الذین تقتصر مدخراتھم على ھذه الأوعیة من كافة مصاریف فتح الحساب وكذا المصاریف

السنویة،

لذلك یلتزمون فقط بسداد قیمة الحد الأدنى للادخار البالغ 500 جم لكل نوع من تلك

الشھادات .

كما یستمر البنك الأھلي المصري في تجدید الشھادات بأنواعھا الثلاث أ، ب، ج تلقائیا للأفراد

الطبیعیین على ذات الفئات الخاصة بھا كأحد الأوعیة الادخاریة الخاصة بالبنك وبأسعار العائد

المطبقة في حینھ،

كما لم یتم استردادھا أو صدور أیة تعلیمات جدیدة بخلاف ذلك.